Le Plan d’Epargne Retraite vous permet d’épargner régulièrement, en obtenant une réduction d’impôt, dans le but de dégager un revenu complémentaire pour votre retraite. Comment estimer ces revenus complémentaires ou, le montant à placer pour viser une certaine somme ? Voici plusieurs simulations.

Trois cas de versements programmés

Exemple 1

Luc et Nathalie ont 53 ans. Ils ont tous les deux connus des carrières assez linéaires, jusqu’à récemment puisque Nathalie vient de changer de job. Elle a en fait été « chassée » par un cabinet de recrutement qui lui a obtenu un poste important dans la direction d’une célèbre entreprise de téléphonie, avec un beau salaire à la clé. Luc et Nathalie s’interrogent sur leur imposition, mais également sur leur retraite et comment optimiser les 10 années qui arrivent en surfant sur les salaires de Nathalie.

Le couple va ainsi placer 600 € par mois pendant 12 ans dans un Plan d’Epargne Retraite. Chaque année, ils bénéficieront d’une réduction d’environ 3000 € qu’ils réinvestiront immédiatement dans leur plan. Très risquophobes, le couple choisit d’investir la totalité de son épargne en fonds en euros (hypothèse de performance* : 2,59% net de frais et de prélèvements sociaux).

Dans 12 ans, le couple va pouvoir effectuer des retraits sur le plan, pendant 30 ans, à raison de 400 € nets mensuels (si le couple est encore dans la tranche à 41% à la retraite) ou 465 € si le couple est retombé dans la tranche à 30% du fait de la baisse de leurs revenus à la retraite.

600 €/mois pendant 12 ans (soit 86 400 €) pour bénéficier de 465 €/mois pendant 30 ans (soit 167 400 €).

Exemple 2

Roxane a 47 ans. Divorcée, elle avait à sa charge ses deux enfants, ce qui a longtemps limité ses impôts (et ses sorties…). Pendant de longues années, elle a dû mettre au second plan son activité d’architecte indépendante mais, depuis que ses enfants ont quitté la maison, elle s’y consacre totalement et ses revenus commencent à être intéressants. Mais elle s’inquiète pour sa retraite d’autant qu’elle sait qu’elle n’aura pas tous les trimestres nécessaires pour une retraite à taux plein.

Roxane va ainsi placer 300 € par mois pendant 18 ans dans un Plan d’Epargne Retraite. Chaque année, elle bénéficiera d’une réduction d’environ 1000 € (TMI 30%) qu’elle va réinvestir dans le plan. Roxane a opté pour le PER de Meilleurtaux placement avec la gestion pilotée Pilot, profil équilibré.

Sur la base des performances* passées de ce profil, Roxane peut espérer dans 18 ans bénéficier d’un revenu complémentaire compris entre 500 et 570 € (selon son taux d’impôt à la retraite) sur une période de 30 ans.

300 €/mois pendant 18 ans (soit 64 800 €) pour bénéficier de plus de 500 €/mois pendant 30 ans (soit 180 000 €).

Exemple 3

À 35 ans, Julian est à l’âge de la raison. Lui qui a toujours dépensé chaque euro de son salaire en sorties, jeux et voyages, commence à s’interroger sur les meilleurs produits d’épargne. Il a un livret A mais souhaite capitaliser, avec des placements dynamiques, pour de projets futurs, avec la retraite dans un coin de la tête même si ce n’est pas son objectif principal. Même s’il paye peu d’impôt, il aimerait défiscaliser un peu, et se tourne donc vers le PER, en complément d’une assurance-vie.

Julian va ainsi placer 50 € par mois pendant 30 ans dans le PER de Meilleurtaux Placement (l’un des rares plans du marché qui permet d’investir de petits montants). Il opte pour la gestion pilotée, profil dynamique.

Sur la base des performances* passées de ce profil, Julian peut espérer dans 30 ans bénéficier d’un revenu complémentaire net d’environ 290 € pendant 30 ans.

50 €/mois pendant 30 ans (soit 18 000 €) pour bénéficier de 290 €/mois pendant 30 ans (soit 104 400 €).

Combien dois-je placer aujourd’hui pour obtenir 1000 € par mois

Les trois cas pratiques vus dans cet article montrent combien les épargnants obtiennent en revenus complémentaires à la retraite, à partir d’une montant fixe placé tous les mois.

Mais l’épargnant qui s’interroge sur sa retraite aura souvent la réflexion inverse : il déterminera combien il souhaite dégager de revenus complémentaires pour sa retraite, par exemple 1000 € par mois pendant 30 ans, et voudra donc calculer combien il doit placer par mois pour obtenir ce résultat.

Ce montant dépend de trois facteurs :

- L’horizon de placement : une personne qui a 35 ans aura de longues années devant elle pour épargner, et pourra donc faire un effort d’épargne faible pour obtenir un revenu complémentaire bien plus important à la retraite.

Par exemple, pour obtenir 1000 € de revenus complémentaire à la retraite chaque mois pendant 30 ans, il faut investir environ 1800 € pendant 10 ans (sur un fonds euro), contre seulement 400 € pendant 30 ans…

- Le profil : l’investissement en fonds euro permet certes une grande sécurité, mais il est peu rentable. En particulier si vous avez 15, 20 ou 30 ans devant vous, il est préférable de choisir un profil moins sécuritaire, même si évidemment cela dépend de votre tempérament. Dans l’exemple ci-dessus, il faudrait placer seulement 310 € pendant 30 dans le profil prudent de notre gestion pilotée (calcul basé sur nos performances* passées). Un profil équilibré qui place 465 € pendant 20 ans aura 1000 € nets de revenus complémentaires mensuels pendant 30 ans. Un profil dynamique devra lui placer 380 €.

- Le taux marginal d’imposition (TMI) : il détermine la réduction d’impôt obtenue. Plus il est élevé, plus l’épargnant pourra réinvestir une somme importante. Cependant, ce taux détermine également la fiscalité à la sortie, et son impact est donc plus faible que les autres critères. Ils jouent surtout lorsque l’épargnant accumule beaucoup d’intérêt, donc pour les profils plutôt dynamiques, et/ou qui investissent pendant de longues années.

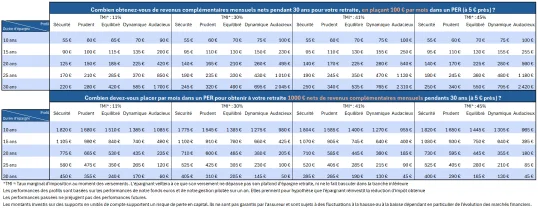

Ci-dessous, vous trouverez un tableau récapitulatif permettant de déterminer le montant qu’il faut placer pour avoir 1000 € de revenus mensuels nets à la retraite, et également le montant de revenus complémentaires que vous obtenez en investissant 100 € par mois.

Communication non contractuelle à caractère publicitaire.

Simulations non contractuelles

* Les performances des profils sont basées sur les performances de notre fonds euro et de notre gestion pilotée sur un an. Elles prennent pour hypothèse que l'épargnant réinvestit la réduction d'impôt obtenue. Les performances passées ne préjugent pas des performances futures. Les montants investis sur des supports en unités de compte supportent un risque de perte en capital. Ils ne sont pas garantis par l'assureur et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l'évolution des marchés financiers.

L'épargnant veillera à ce que son versement ne dépasse pas son plafond d'épargne retraite, ni ne le fait basculer dans la tranche inférieure.