Impossible de prédire à coup sûr le cours des actions, une classe d’actifs dont le rendement est historiquement haut (TRI de +14,7 % sur 40 ans) mais qui peut aussi vous faire perdre tout ou une partie du capital investi. Les produits structurés permettent de viser un rendement attractif et de profiter de barrières de protection limitant les risques de perte en capital (sans toutefois être totalement dénué de risque). Une des caractéristiques appréciées du produit structuré est sa potentielle capacité limiter les pertes en cas de crise boursière, et même d’espérer réaliser un gain malgré la traversée d’une période de turbulences.

Des produits conçus pour limiter les pertes

Après l’euphorie sur les marchés boursiers en début d’année, les indices boursiers connaissent une période de stagnation qui peut découler sur une forte volatilité avec des mouvements de prix importants à la hausse ou à la baisse.

Pour limiter le risque lié à la volatilité des marchés, un produit structuré permet d’investir dans un produit indexé au marché actions avec un risque maîtrisé grâce à des barrières de protection garantissant la récupération du capital investi à l’échéance tant que le sous-jacent ne se situe pas sous un seuil défini à l’avance (de 20 % à 100 %... selon les produits). En dessous de ces seuils la perte en capital est inévitable.

Pour comprendre en quoi les produits structurés permettent de se protéger face à la volatilité des marchés, il faut en comprendre leur fonctionnement.

Toutes les caractéristiques d’un produit structuré sont préétablies, c’est-à-dire qu’on connait à l’avance le montant des gains potentiels (payables sous conditions), le sous-jacent, les barrières de perte en capital, de remboursement du capital et de paiement des gains et les dates de constatation. La durée de vie maximum du produit est également définie, généralement 10 ans. Il est toutefois possible d'obtenir un gain anticipé (avant l’échéance du produit) ou à défaut, à l'échéance, en contrepartie d’un risque de perte en capital.

Pour réaliser un gain anticipé (soit avant la date d’échéance du produit), il est nécessaire que le niveau de clôture du sous-jacent dépasse un seuil préétabli à l'une des dates de constatation prédéfinies. Si le sous-jacent n’atteint pas ce seuil à une date de constatation, alors le produit se poursuit jusqu'à la prochaine date de constatation (voire jusqu'à l'échéance). À l'échéance, le remboursement du capital investi et le versement d’un gain dépendront d’un ou plusieurs seuils également prédéfinis.

Focus sur 2 caractéristiques essentielles d’un produit structuré

Pour se protéger de la volatilité des marchés, deux caractéristiques propres aux produits structurés sont intéressantes à connaitre : les barrières de protection et les gains gardés en mémoire. Explications.

Les barrières de protection

Les barrières de protection sont des seuils connus à l’avance permettant de limiter les risques encourus. Ces barrières servent de niveaux au-dessus ou en dessous desquelles la performance de l’indice de référence arrêtée à une date de constatation (les dates de constatation sont également connues à l’avance), déterminera un scénario (remboursement du capital investi, versement de gains, continuité du produit ou perte en capital). Ainsi, selon le niveau de l’indice, le produit peut continuer jusqu’à la prochaine date de constatation ou jusqu’à son échéance, ou bien il peut être remboursé majoré d’un gain (si activation du mécanisme de remboursement anticipé).

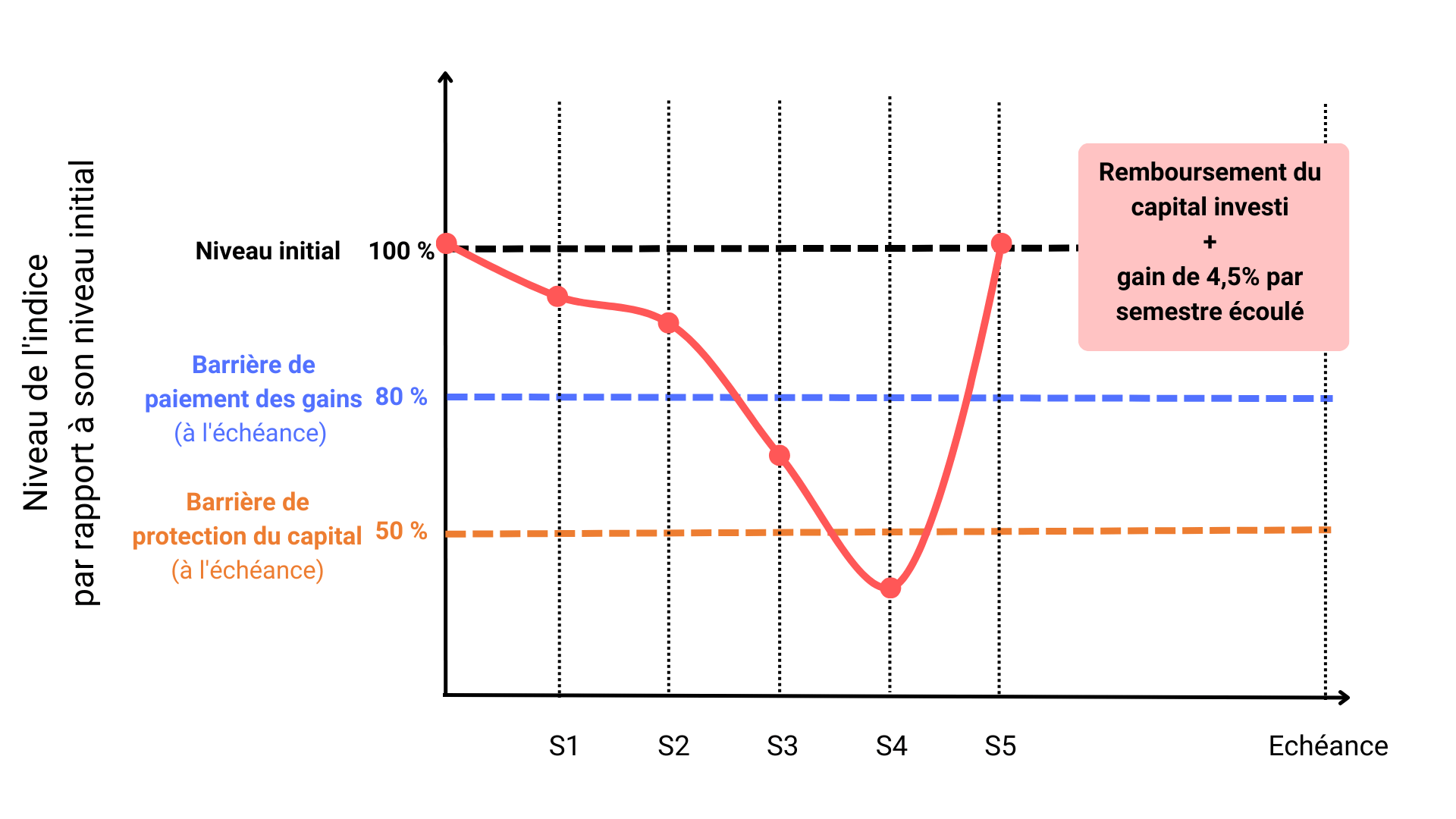

Exemple : Vous investissez dans un produit structuré qui permet :

• D’obtenir le remboursement du capital à l’échéance si l’indice de référence ne baisse pas de plus de 50 %.

• D’obtenir un gain à l’échéance si l’indice de référence ne baisse pas de plus de 20 %.

• D’obtenir un gain en anticipé si le niveau de l’indice est à au moins 100 % du niveau initial à une date de constatation.

Supposons que les dates de constatation sont semestrielles et que vous pouvez être remboursé en anticipé à partir du semestre 3. Sauf qu’à ce moment-là, le cours de l’indice chute de plus de 20 %.

Deux scénarios favorables à l’investisseur peuvent encore survenir :

• A une prochaine date de constatation, l’indice enregistre une hausse et atteint le niveau initial. Le produit est donc remboursé majoré du gain prévu multiplié par le nombre de semestres écoulés.

/>

/>

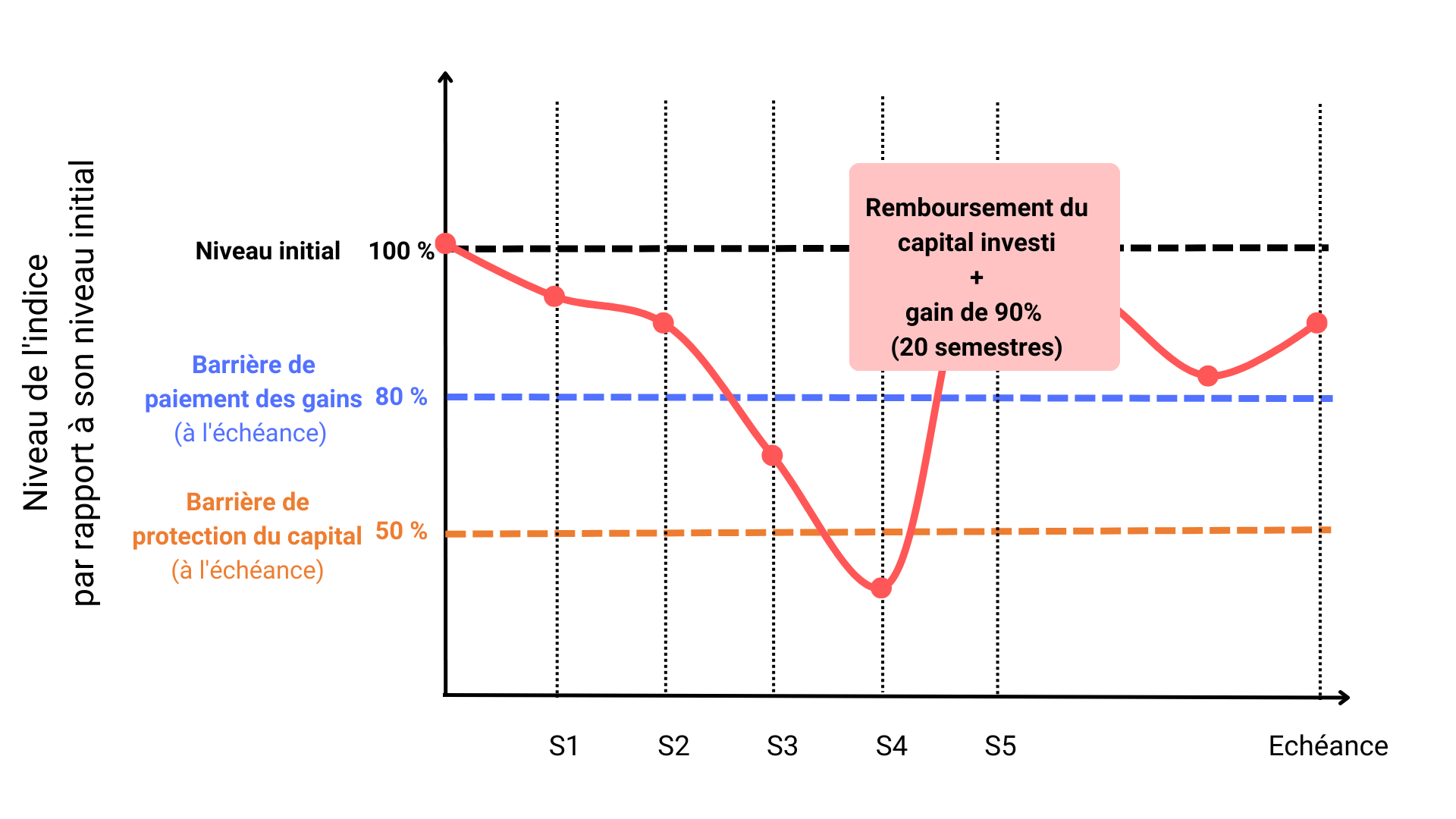

• A l’échéance du produit, l’indice enregistre une baisse mais qui n’est pas de plus de 20 %. L’investisseur obtient également le paiement des gains dans ce scénario.

/>

/>

L’investisseur pourrait ne pas bénéficier de gains si l’indice enregistrait à l’échéance une baisse de plus de 20 %. Mais si celle-ci est inférieure à 50 %, la totalité du capital investi serait remboursé dans ce scénario. Seule une baisse de plus de 50 % ferait perdre le capital investi (en partie ou en totalité). La baisse sera équivalente à la baisse enregistrée par l’indice.

Les barrières de protection de cet exemple sont les mêmes proposées par notre nouvelle opportunité d’investissement : M Ambition 4.

Focus sur 2 caractéristiques essentielles d’un produit structuré

Les gains gardés en mémoire

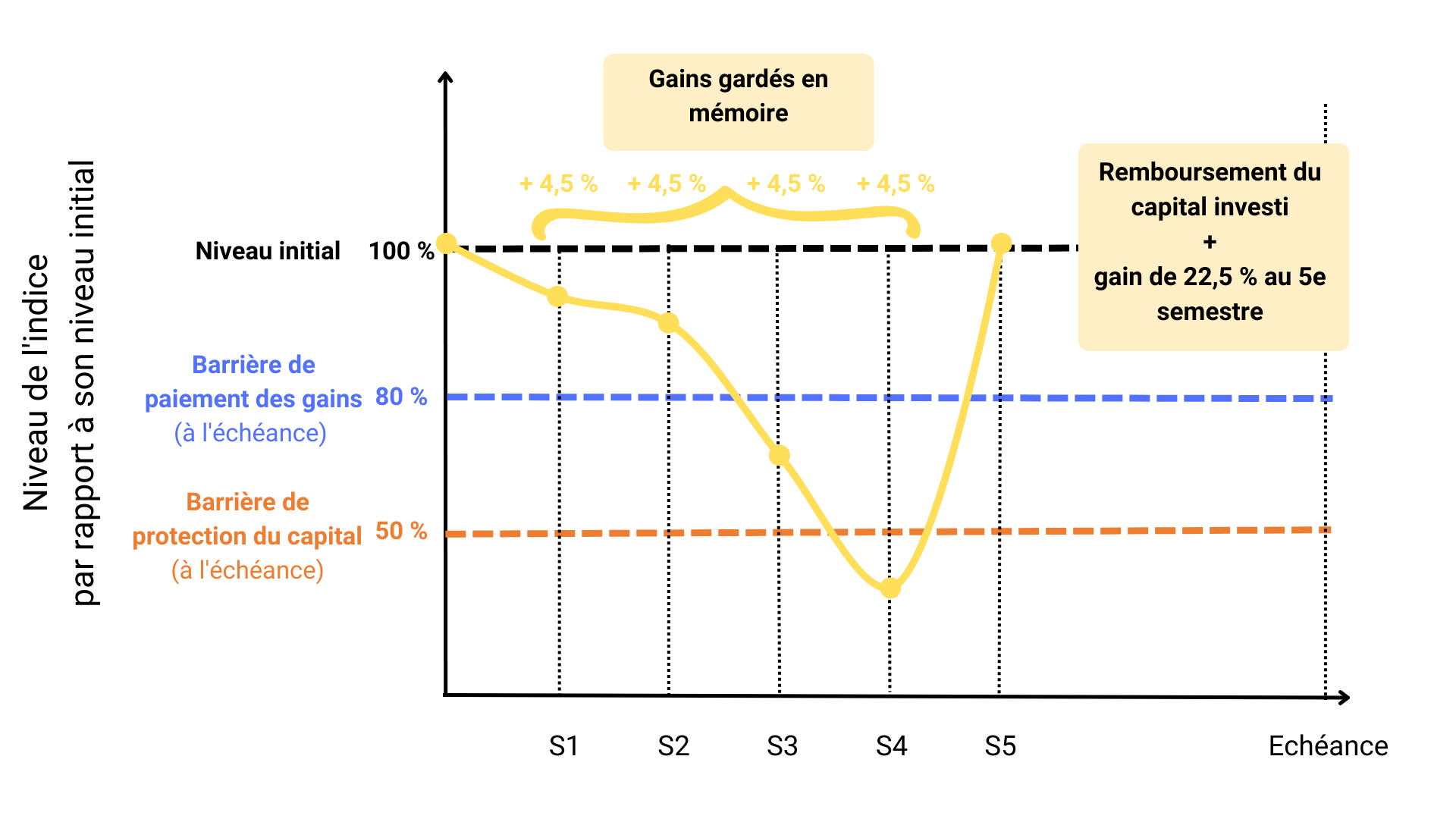

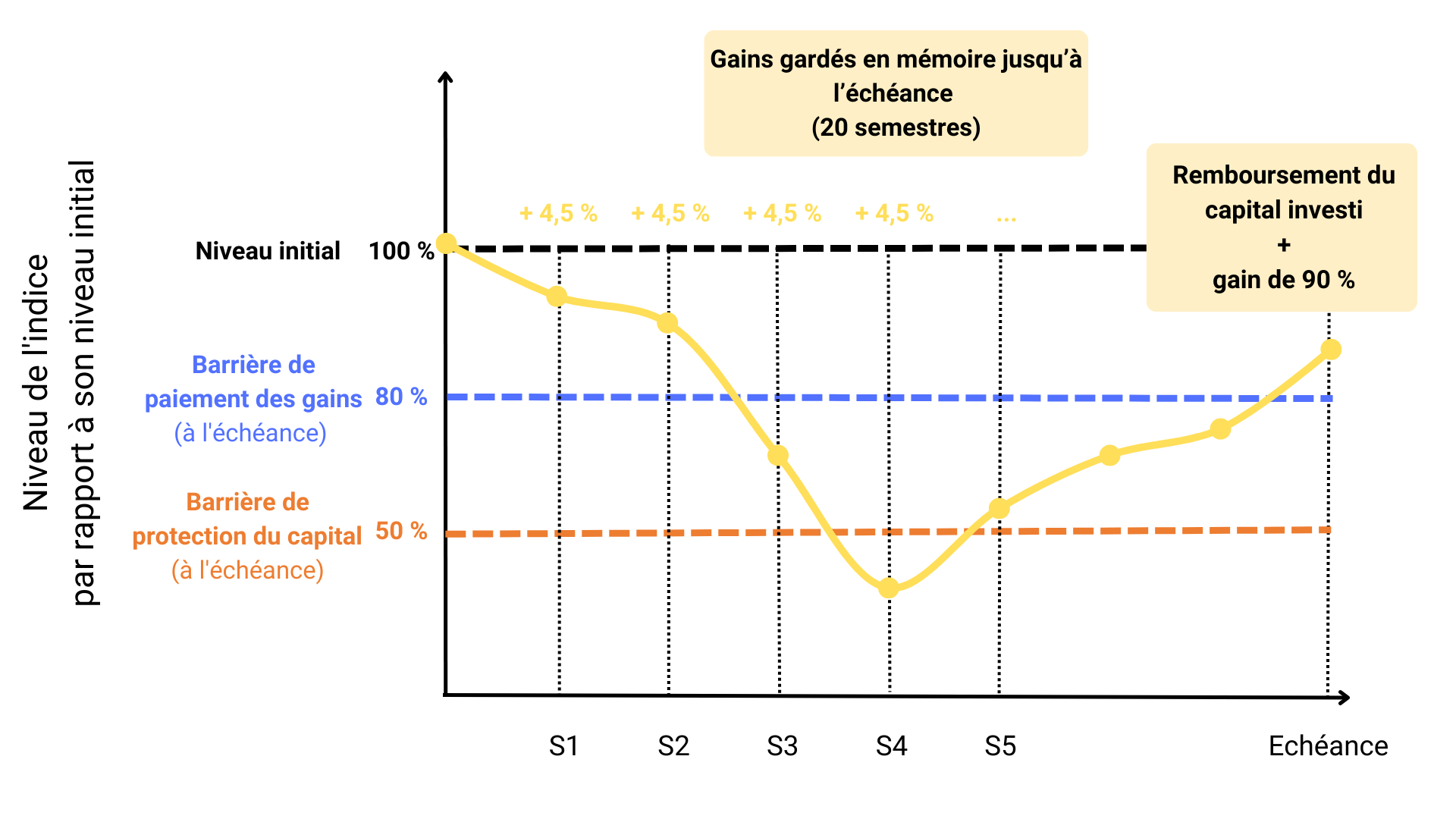

Avec un produit structuré gardant en mémoire les gains, vous pourriez obtenir un gain même sur une période de baisse à condition que l’indice de référence revienne, par la suite, à un niveau permettant l’obtention de gains.

Si l’indice subi une perte (-20 %, -50 %...) alors le produit continue jusqu’à la prochaine date de constatation ou jusqu’à l’échéance du produit. Par la suite, si le sous-jacent touche un seuil de déclenchement, que ce soit le niveau initial (activant le remboursement anticipé) ou bien la barrière de paiement des gains à l’échéance, l’investisseur touchera son capital investi majoré du taux du gain multiplié par le nombre d’années, semestres, trimestres (tout dépend du produit structuré) écoulés depuis le lancement.

Exemple : Prenons un produit structuré qui verse un gain de 4,5 % par semestre et reprenons les mêmes barrières de protection que dans l’exemple précédent :

• Une barrière de remboursement automatique anticipé, avec paiement des gains, à 100 % du niveau initial de l’indice.

• Une barrière de paiement des gains à la date d’échéance à 80 % du niveau initial de l’indice.

• Une barrière de perte en capital à la date d’échéance à 50 % du niveau initial de l’indice.

Si l’indice subi une chute de 20 % au semestre 3 (1ère date de constatation), puis qu’il enregistre une chute plus sévère au semestre 4 mais qu’au semestre 5, l’indice enregistre une hausse et atteint son niveau initial, alors le gain sera de 22,5 % (4,5 %* par semestre écoulé depuis le lancement du produit), et ce même si l’indice a connu une forte période de turbulences enregistrée au semestre 3 et 4.

/>

/>

A l’échéance (par exemple au bout de 10 ans, soit 20 semestres), si l’indice ne baisse pas de plus de 20 % (barrière de paiement des gains à l’échéance), alors l’investisseur obtient le remboursement de son capital investi + 90 % de gains (4,5 %* x 20 semestres).

/>

/>

Le mécanisme de remboursement et le gain de cet exemple sont les mêmes proposés par M Ambition 4, notre toute nouvelle opportunité d’investissement.

Les produits structurés dans l’assurance-vie

Le produit structuré est un support d’investissement accessible en unités de compte au sein de l’assurance-vie. Il constitue un moyen de diversifier son allocation d’actifs puisqu’il permet d’espérer un rendement attractif tout en bénéficiant de barrières de protection limitant le risque de perte en capital. Accessible au sein de l’assurance-vie, il bénéficie par conséquent du cadre idéal de cette enveloppe.

Avec l’assurance-vie Meilleurtaux Placement :

• Pas de frais d'entrée : votre première performance, c’est l’absence de frais ou de commission de souscription. Les seuls frais à payer sont les frais de gestion du contrat d'assurance vie (les frais de gestion des contrats d'assurance vie proposés par Meilleurtaux Placementsont parmi les plus bas du marché de l'assurance vie en France). • Une fiscalité douce : en investissant dans le cadre de l'assurance-vie, vous bénéficiez de la fiscalité avantageuse de cette enveloppe.

M Ambition 4 est un produit structuré éligible à tous nos contrats d'assurance-vie, de capitalisation et aux PER. Il est par ailleurs complémentaire au fonds en euros dans une allocation équilibrée.

M Ambition 4 n’est pas un « green bond » ou tout autre type d’instrument de « financement durable ». Les fonds levés dans le cadre de l’émission ne sont pas directement destinés au financement de projets en lien avec la thématique ESG. Seul l’Indice sous-jacent au produit est construit de façon à sélectionner les actions selon leur performance vis-à-vis de la thématique « ESG » et l’exposition de l’investisseur à la performance d’un indice ne signifie pas qu’il finance les actions le composant.

Communication à caractère promotionnel sur un instrument financier complexe et qui peut donc être difficile à comprendre

* Les objectifs présentés s'entendent hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés, sous réserve de conservation du support jusqu'à la date de remboursement et en l'absence de faillite ou défaut de paiement de l'émetteur et / ou du garant. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché au moment de la sortie (niveau de l'indice, des taux d’intérêt, de la volatilité, des primes de risque de crédit) et pourra donc entrainer un risque de perte en capital, non mesurable a priori).

Vous êtes sur le point d’acheter un produit pouvant être difficile à comprendre et présentant un risque de perte en capital partielle ou totale en cours de vie et à l'échéance.

Il est recommandé aux investisseurs de consulter le Prospectus de Base, la Brochure commerciale ainsi que le KID, disponibles sur la page du support d’investissement, pour y trouver une description détaillée des Titres et, en particulier, revoir les Facteurs de Risque associés à ces titres. Ces Titres sont destinés uniquement à des investisseurs avertis, prêts à prendre certains risques. Il est vivement recommandé aux investisseurs potentiels de prendre conseil auprès de leurs conseils juridiques, fiscaux, et comptables au sujet de tout investissement dans ces Titres.