Le rendement moyen des fonds en euros a augmenté l'an dernier. Il est passé de 1,3% à 2%, et devrait encore grimper en 2023. Certains fonds ont fait (et vont faire) mieux. On trouve ainsi quelques taux au-delà de 3%. C'est le cas du fonds euros Netissima, qui a rapporté jusqu’à 3,06%* l’an dernier et sur lequel l'assureur prévoit de verser en 2023 et 2024 un bonus de performance sous certaines conditions . Cette offre a été prolongée pour trois mois supplémentaires, jusqu'au 31 octobre 2023

Netissima, 0% de frais d’entrée et un des meilleurs fonds euro du marché

Disponible sur notre contrat d’assurance-vie Meilleurtaux Allocation Vie, assuré par Generali, Netissima est un fonds en euros constitué d’obligations d’État complétées par une part d’actifs immobiliers (SCPI, OPCI et SCI) plus importante de manière à booster son rendement. Cette diversité permet d’offrir aux épargnants un rendement plus performant.

En 2022, le rendement du fonds euro Netissima a affiché un rendement compris entre 1,53 % et 3,06 % nets* selon la part en Unités de Compte détenue. A note que, comme il s’agit d’un contrat sans frais d’entrée, le rendement réel reste largement au-dessus de nombreux fonds euros. Netissima fait donc partie des bons élèves.

Pour 2023 et 2024, l’assureur Generali prévoit de booster fortement le taux de son fonds euro Netissima. Deux bonifications seront accordées, sous conditions :

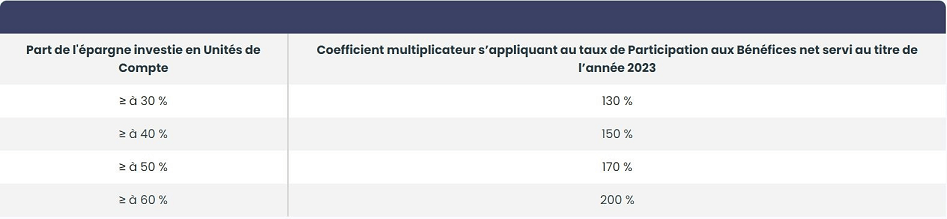

Une majoration en fonction de la part investie en unités de compte :

Déjà appliqué depuis 2019, le dispositif de majoration a été reconduit pour 2023. Cette majoration permet d'augmenter le taux de rémunération du support en euros Netissima, en fonction de la part investie sur des unités de compte (présente dans le contrat au 31 décembre 2023 et au moment de l’attribution effective de la participation aux bénéfices).

Exemple : avec un taux hors majoration de 1,53%* (taux 2022), un investisseur qui aurait au 31 décembre 2023 une part de 60% en unités de compte bénéficierait d’un taux de 200% X 1,53%*, soit 3,06%*.

Un boost de 1% pour 2023 et 2024 :

En plus de la majoration décrite ci-dessus, Generali accordera en 2023 et 2024 un surboost de performance de 1% sur le rendement du fonds euro Netissima, avec plusieurs conditions à respecter. Ce dispositif concerne les nouvelles souscriptions ou les nouveaux versements, réalisés entre le 15 février et le 31 octobre 2023, avec un minimum de 50% en unités de compte lors du versement, mais aussi au 31 décembre de l’année en cours.

Tout mouvement de désinvestissement sur le fonds euro éligible entraînera en priorité le désinvestissement de la poche bénéficiant du boost de 1%. Toutefois, cette bonification sera attribuée au prorata temporis sur la durée d’éligibilité.

Un pack Euro-Immo pour profiter au maximum de cette offre

Afin de bénéficier au maximum des boosts offerts sur la performance du fonds en euros, tout en maintenant un niveau de risque contrôlé sur la part en unités de compte, Meilleurtaux Placement vous propose son pack Euro-Immo, une suggestion d’allocation pour les profils défensifs sans aucuns frais d'entrée ni frais de gestion additionnels, composée de :

- 50 % dans le fonds en euros Netissima : 2,60 % nets * en 2022. En cas de nouvel investissement avant le 31 octobre 2023, les rendements 2023 et 2024 seront boostés de 1%, si le versement contient 50% d’unités de compte.

- 50% dans l'unité de compte immobilière MeilleurImmo, sans frais d'entrée ni de sortie, permettant l'accès à une classe d'actifs résiliente, ultra diversifiée et sans aucune contrainte de gestion. L’unité de compte a un profil très défensif (SRRI de 2) et un objectif de rendement annuel non garanti de 4%**.

Avec 50% investi sur une unité de compte immobilière, avec un profil défensif, et 50% sur un fonds euro garanti, l’investisseur bénéficie donc d’un placement très défensif, mais qui offre un espoir de rendement attractif, grâce notamment aux boosts de performance accordés par Generali. Combien peut-on espérer ? Vous trouverez un exemple dans la partie suivante.

A noter que tout mouvement venant modifier cette allocation d’investissement impactera ou annulera le boost de 1%.

Communication non contractuelle à caractère publicitaire.

*Taux nets de frais de gestion du contrat, hors prélèvements sociaux et fiscaux. Les rendements passés ne préjugent pas des rendements futurs. L'investissement sur les supports en unités de compte supporte un risque de perte en capital puisque leur valeur est sujette à fluctuation à la hausse comme à la baisse dépendant notamment de l'évolution des marchés financiers. L'assureur s'engage sur le nombre d'unités de compte et non sur leur valeur qu'il ne garantit pas.

Taux variables selon la part en Unités de Compte détenue au 31/12/2022 et au moment de l'attribution effective de la participation aux bénéfices.

- Avec 0 % d'UC : 1,53 %

- Avec 30 % d'UC (bonus + 0,46%) : 1,99 %

- Avec 40 % d'UC (bonus + 0,77%) : 2,30 %

- Avec 50 % d'UC (bonus + 1,07%) : 2,60 %

- Avec 60 % d'UC (bonus + 1,53%) : 3,06 %

** Performance nette de frais de gestion de l’unité de compte, mais hors frais de gestion du contrat et hors fiscalité. Les performances passées ne préjugent pas des performances futures. L'objectif de performance n'est pas garanti. Les parts de SCI sont des supports de placement à long terme et doivent être acquises dans une optique de diversification de votre patrimoine. Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. Comme tout investissement, l'immobilier présente des risques :

- La baisse de la valeur du placement. Le capital investi dans une SCI n’est pas garanti. La valeur de part d'une SCI évolue dans le temps, en relation étroite avec l’état de la conjoncture de l'immobilier d'entreprise. Cette conjoncture suit des cycles successifs, avec des phases à la hausse et à la baisse.

- La liquidité. La SCI n’étant pas un produit coté, elle présente une liquidité moindre comparée aux actifs financiers. Les conditions de cession (délais, prix) peuvent ainsi varier en fonction de l’évolution du marché de l’immobilier d'entreprise et du marché des parts de SCI.