2022, annus horribilis ! Baisse des marchés actions, krach obligataire, forte inflation, hausse des matières premières et des taux, guerre en Ukraine, confinements en Chine… Ces leviers négatifs ont constitué de lourdes menaces en 2022 pour les principaux fonds d’investissement. Pour autant, certains supports ont sû résister à ces différentes tempêtes et ont généré des rendements très attractifs, tant à court qu’à long terme. Aujourd’hui, nous vous présentons les supports qui ont démontré leur résilience en 2022 et nous vous expliquons comment investir facilement et à moindres frais pour bien préparer 2023.

Après l’europe, le monde

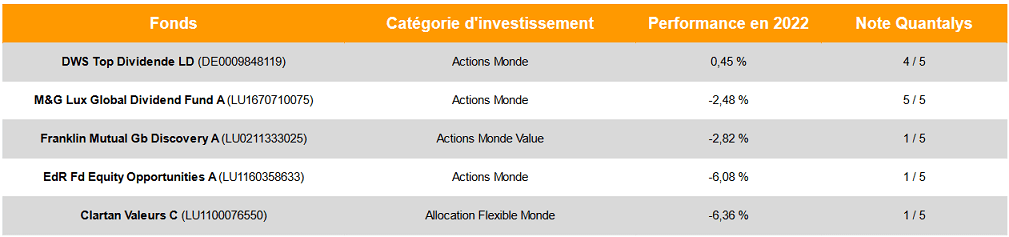

Certains fonds d’investissement ont réussi à tirer leur épingle du jeu dans le sombre contexte de 2022.

Après avoir fait le point sur les meilleurs fonds européens et français le week-end dernier, place aujourd’hui à la suite de notre article où nous revenons sur les meilleurs fonds mondiaux via trois catégories : les fonds généralistes, les fonds dédiés à un pays ou à une zone géographique en particulier et enfin les fonds sectoriels qui ciblent un pan précis de l’activité économique.

Les fonds généralistes

Dans cette première catégorie, nous classons cinq fonds généralistes qui investissent sur les actions mondiales sans cibler en particulier un pays ou un secteur d’activité. 2022 a été une année record pour les versements de dividendes, au niveau mondial mais aussi en France. Les fonds investis sur les actions versant des dividendes élevés à leurs actionnaires ont pû contrebalancer la chute des marchés actions et résister à la tempête boursière.

Le fonds DWS Top Dividende (DE0009848119) est le premier de ce palmarès sur les fonds généralistes investis en actions mondiales. En 2022, sa performance a été légèrement positive (+0,46%*). Dédié aux grandes actions versant des dividendes importants, il cible avant tout les secteurs de la santé, de l’énergie, de la finance, des matériaux de base et de la consommation.

Les cinq principales actions en portefeuille représentent environ 13% de l’actif total du fonds :

- 1. Johnson & Johnson, santé, États-Unis : 2,70%

- 2. Nutrien, engrais, Canada : 2,60%

- 3. Schlumberger, équipements et services pétroliers, États-Unis : 2,60%

- 4. TotalEnergies, pétrole et énergie, France : 2,50%

- 5. Shell, pétrole, Royaume-Uni et Pays-Bas : 2,40%

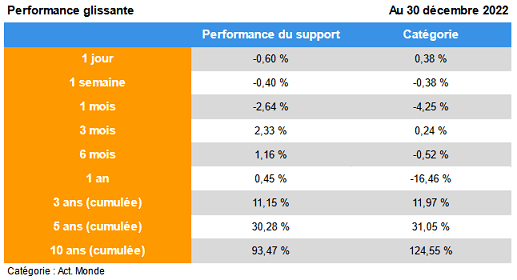

Les performances* du fonds :

Le fonds affiche une performance cumulée de 93,47%* sur dix ans et de 30,28%* sur cinq ans. Sur trois ans elle ressort à 11,15%*, et à 0,45%* en 2022.

MorningStar estime que le risque du fonds est faible sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 11,37%, et à 14,57% sur trois ans.

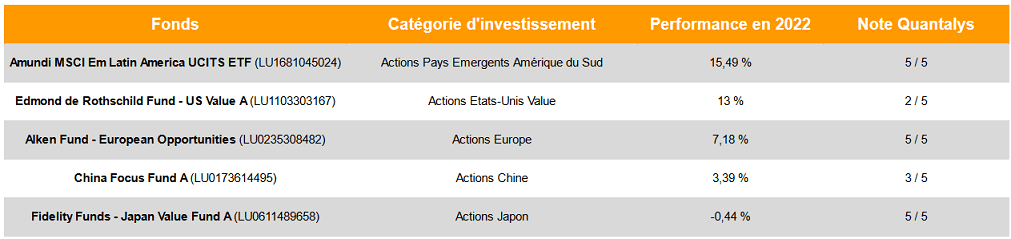

Les fonds dédiés à un pays ou à une zone

En 2022, les marchés actions d’Amérique latine ont fortement progressé. Et pour cause, la zone est exportatrice de nombreuses matières premières, agricoles et énergétiques. Sur fond d’explosion des prix de ces ressources naturelles, plusieurs mastodontes locaux se sont envolés en Bourse, en particulier au Brésil. Certains OPCVM permettent d’investir facilement et à moindre frais sur ces marchés lointains et relativement méconnus des épargnants français.

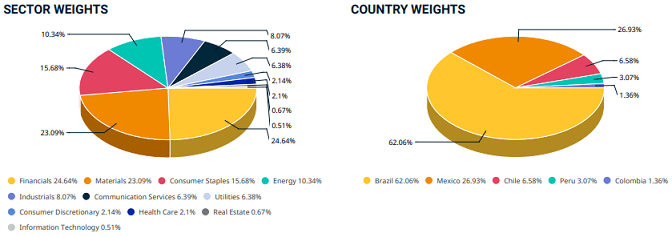

Comme son nom l’indique, l’ETF Amundi MSCI Em Latin America UCITS ETF (LU1681045024) réplique les performances de l’indice MSCI Em Latin America. Voici son allocation géographique et sectorielle en Amérique latine :

Les cinq principales actions en portefeuille représentent près de 30% de l’allocation totale du fonds :

- 1. Vale On, minière, Brésil : 12%

- 2. America Móvil, télécommunications, Mexique : 4,70%

- 3. Itaú Unibanco, finance, Brésil : 4,30%

- 4. Petrobras, pétrole, Brésil : 4,10%

- 5. Banorte, banque, Mexique : 3,50%

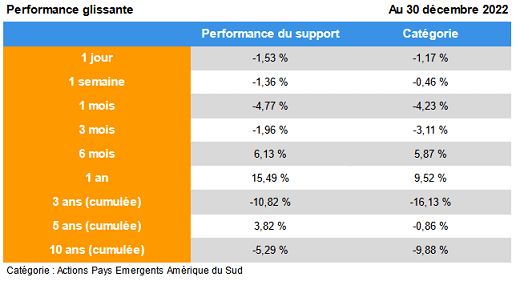

Les performances* de l’ETF :

L’ETF affiche une performance cumulée de -5,29%* sur dix ans et de 3,82%* sur cinq ans. Sur trois ans elle ressort à -10,82%*, et à 15,49%* en 2022.

MorningStar estime que le risque du fonds est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 30,61%, et à 32,67% sur trois ans.

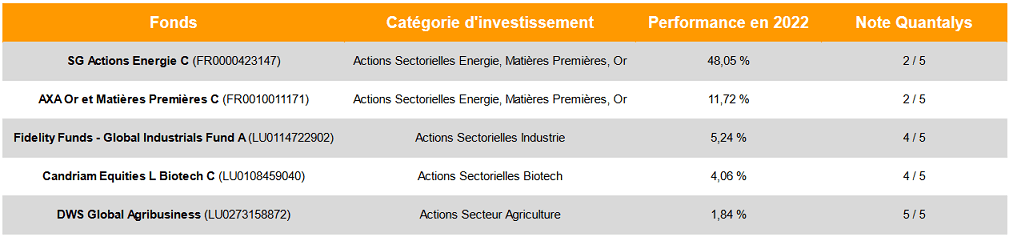

Les fonds sectoriels

Sans surprise, les fonds d’investissement dédiés aux secteurs des ressources naturelles ont généré des rendements très élevés l’an dernier. Que ce soit sur l’énergie, l’or ou plus largement les matières premières, plusieurs supports ont connu une ascension fulgurante alors que les principaux indices boursiers mondiaux chutaient. Dans une moindre mesure, les secteurs industriels et biotechnologiques ont également réservé de bonnes surprises aux investisseurs.

Créé en novembre 1986, le fonds de Société Générale SG Actions Energie (FR0000423147) cible les majors pétrolières internationales, principalement américaines, et dans une moindre mesure canadiennes et européennes (Royaume-Uni inclus).

Les cinq principales actions en portefeuille représentent près de 35% de l’allocation totale du fonds :

- 1. Chevron, pétrole, États-Unis : 9,83%

- 2. Exxon, pétrole, États-Unis : 9,60%

- 3. Shell, pétrole, Royaume-Uni et Pays-Bas : 7,64%

- 4. TotalEnergies, pétrole et énergie, France : 7,22%

- 5. BP, pétrole, Royaume-Uni : 5,45%

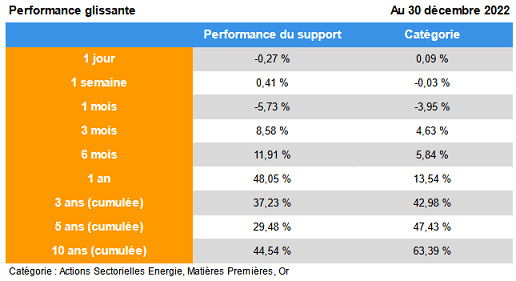

Les performances* du fonds :

Le fonds affiche une performance cumulée de 44,54%* sur dix ans et de 29,48%* sur cinq ans. Sur trois ans elle ressort à 37,23%*, et à 48,05%* en 2022.

MorningStar estime que le risque du fonds est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 32,30%, et à 36,41% sur trois ans.

Investir sur les meilleurs fonds dans l’assurance vie

Les quatre fonds présentés dans cet article sont éligibles à notre assurance-vie Meilleurtaux Liberté Vie.

Avec Meilleurtaux Liberté Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Suisse, Singapour, Brésil etc.

Plus de 680 unités de compte* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

- 0 € de frais d'entrée et de sortie (sauf SCPI / SCI / OPCI / titres en direct / ETF).

- 0 € de frais de dossier.

- 0,5 % de frais de gestion sur les unités de compte.

- Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

- Un fonds en euros Nouvelle Génération.

- Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

- Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

- La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

- Le versement initial minimum pour souscrire ce contrat est de 500 €.

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par Meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 256 359 096 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat Meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.