Quand l’inflation réduit le pouvoir d’achat des Français, mais que les placements permettant d’au moins la compenser se font rares, il peut être intéressant de se tourner vers un produit malheureusement encore trop peu connu. Le produit structuré est un placement qui permet de viser un potentiel de rendement élevé avec une protection partielle du capital investi. Certains investisseurs en ont déjà profité avec le premier opus de la gamme M Ambition, grâce auquel ils ont pu obtenir un remboursement du capital investi majoré d’un gain de 10 % après seulement 1 an. Un tout nouveau produit structuré aux caractéristiques quasi-similaires devraient voir le jour très prochainement !

LE placement à détenir en 2023 pour optimiser le couple rendement/risque

L’envolée des prix impacte le pouvoir d’achat des Français. Malgré cela, les Français maintiennent leur effort d’épargne mais ceux-ci restent prudents quant au choix des placements. Ils privilégient des placements sécuritaires, un choix loin d’être anodin. Au cours des trois premiers mois de l’année, la collecte combinée du Livret A et du LDDS a atteint près de 20 milliards d’euros, un niveau inégalé mais surtout boosté par la hausse de leur taux, aujourd’hui à 3 %. Un taux pourtant loin d’être suffisant face à l’inflation qui, sur un an, dépasse 5 % en mai 2023.

Et pourtant, certains placements permettent d’optimiser le couple rendement/risque, une condition prônée par de nombreux investisseurs, là où les livrets d’épargne réglementée permettent seulement de sécuriser son épargne en contrepartie d’un rendement encore trop insatisfaisant compte tenu de l’inflation.

Dans la jungle du placement financier, les produits structurés permettent de combler deux manques aux yeux des investisseurs français :

- Un objectif de gain supérieur au taux d’inflation, un objectif difficilement atteignable… les placements proposant des rendements supérieurs n’étant pas monnaie courante en 2023.

- Un potentiel de rendement élevé couplé à une protection partielle ou totale du capital investi. Comparé à un investissement en Bourse avec lequel un investisseur doit se préparer à une perte en capital équivalente à la baisse du cours de l’action, le produit structuré limite les pertes grâce aux barrières de protection qui sont connues à l’avance.

Pour résumer le fonctionnement d’un produit structuré :

C’est un produit d’investissement avec lequel les épargnants peuvent viser des rendements attractifs tout en s’exposant dans une bien moindre mesure au risque grâce aux barrières de protection. En contrepartie de cette protection, la performance du produit est capée, c’est-à-dire que les gains sont plafonnés (le coupon versé est fixe et prédéfini). Les gains ne seront donc pas proportionnels à la hausse ou la baisse d’un sous-jacent (bien souvent un indice).

Avec le produit structuré, toutes les règles sont connues d’avance, le montant des intérêts (coupons), le sous-jacent, les barrières de protection et les dates de constatation.

Un produit structuré a généralement une durée de vie entre 5 et 10 ans, et selon le produit, il sera possible d’obtenir un gain en anticipé ou à l’échéance du produit.

Pour obtenir un gain en anticipé, il faudra que le sous-jacent dépasse, à une des dates de constatation définies dès le départ, un seuil également fixé à l’avance. Si le sous-jacent n’atteint pas ce seuil durant les dates de constatation précédent l’échéance, alors le produit continue jusqu’à la prochaine date de constatation (voire jusqu’à son échéance). A l’échéance, la récupération du capital investi et le versement de coupons dépendra d’un ou plusieurs seuils prédéfinis.

Un récent gain de 10 %*, preuve d’un investissement rentable… mais sous-coté

Pour un rendement à deux chiffres, la voie privilégiée est bien souvent l’investissement en Bourse. Il est rare d’obtenir un niveau de rendement équivalent dans des placements moins risqués. Pourtant, les produits structurés permettent à la fois de sécuriser en partie ou en totalité son investissement et de viser un rendement attractif.

Le coupon de M Ambition, un produit structuré qui vient d’être remboursé, était de 10 %*. Lancé en mai 2022, il n’aura fallu qu’un an pour que les épargnants qui ont investi dans M Ambition obtiennent le remboursement du capital investi majoré d’un gain.

La date de constatation initiale de M Ambition était le 12 mai 2022 et les dates de constatation intervenaient trimestriellement, tous les 12 des mois de février, mai, août et novembre sur une période d’investissement de 12 ans.

Du trimestre 1 au trimestre 3, le niveau de l’indice ne pouvait avoir aucune incidence sur le remboursement du produit. Le mécanisme de remboursement anticipé ne pouvait s’activer du trimestre 4 au trimestre 47. La première date à laquelle pouvait intervenir un remboursement anticipé était donc le 12 mai 2023, au trimestre 4. C’est à cette première date que la continuité du produit ou son remboursement anticipé était constaté. L’indice étant en hausse par rapport à son niveau initial, ceci a conduit au remboursement anticipé du produit. L’épargnant a ainsi récupéré le capital investi et un coupon de 2,5 %* par trimestre, soit 10 %* par an.

Pour résumer le fonctionnement du produit :

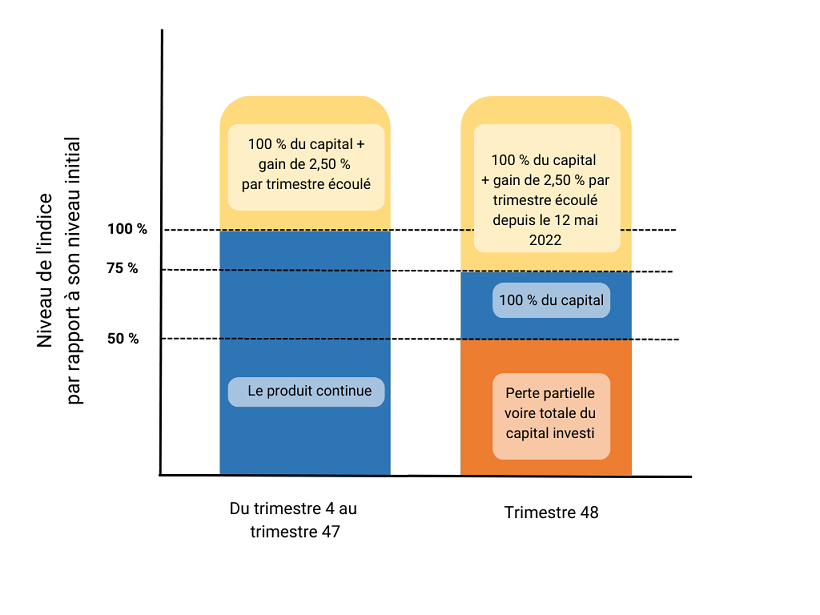

Du trimestre 4 au trimestre 47, soit le mécanisme de remboursement anticipé s’activait automatiquement à une date de constatation (dans le cas d’un indice stable ou en hausse). Soit le produit continuait.

Si le produit était arrivé jusqu’à son échéance (trimestre 48), alors :

- l’investisseur aurait récupéré l’intégralité de son capital majoré d’un gain de 2,50 %* par trimestre écoulé si l’indice ne clôturait pas en baisse de plus de 25 % par rapport à son niveau initial.

- l’investisseur aurait récupéré l’intégralité de son capital si l’indice clôturait en baisse de plus de 25 % par rapport à son niveau initial mais que cette baisse n’excédait pas 50 %.

- l’investisseur aurait subi une perte en capital correspondant à la baisse finale de l’indice s’il clôturait en baisse de plus de 50 % par rapport à son niveau initial.

Ces barrières de protection sont un atout pour l’investisseur qui souhaite viser un rendement élevé tout en limitant son exposition à une perte en capital.

Pour ceux qui ont été remboursés ou pour ceux qui sont intéressés par ce type d’investissement, un prochain produit structuré ne devrait plus tarder à voir le jour, et avec des caractéristiques similaires à M Ambition soit :

- Une protection identique du capital à la sortie,

- Une barrière de paiement des gains à l’échéance légèrement supérieure,

- Un rendement versé à l’échéance ou à une date de remboursement anticipée légèrement supérieur.

Ce produit structuré sera notamment disponible dans nos contrats d'assurance vie.

Communication à caractère promotionnel non contractuelle sur un instrument financier

* Hors frais de gestion du contrat, fiscalité et prélèvements sociaux applicables, sous réserve de l’absence de défaut, d’ouverture d’une procédure de résolution et de faillite de l’Émetteur et du Garant et de la conservation du titre de créance jusqu’à son remboursement final. En cas de sortie en cours de vie alors que les conditions du remboursement final ne sont pas réunies, le montant remboursé dépendra des paramètres de marché en vigueur et engendrera un gain ou une perte non mesurable a priori. La perte en capital, notamment, pourra être partielle ou totale.

Les produits structurés présentent un risque de perte en capital et doivent s'envisager sur une période d'investissement pouvant courir jusqu'à leur échéance. Par conséquent, ils ne sont pas adaptés à des investisseurs souhaitant sortir avant l'échéance du produit ou âgés de plus de 70 ans.

Le produit s’inscrit dans le cadre de la diversification du patrimoine global des investisseurs et n’est pas destiné à en constituer la totalité.

Meilleurtaux Placement recommande à tout souscripteur intéressé par un investissement dans un produit structuré de contacter son conseiller afin d'être accompagné dans l'appréciation de son caractère approprié, et ce notamment au regard des risques inhérents au support encourus, détaillés dans sa documentation juridique et commerciale disponible sur notre site internet ou auprès de nos conseillers.