En Asie, la Chine n’est plus le moteur de la croissance. C’est sans précédent, l’Inde prend le relais et affiche une véritable résilience dans un contexte de ralentissement de l’économie mondiale, avec des performances exceptionnelles à l’export dans certains secteurs. La croissance indienne est supérieure à celle de la Chine et ses perspectives de développement sont colossales. Par ailleurs, un événement historique se joue actuellement pour sa place boursière… on vous en dit plus dans cet article. Comme toujours, on vous présente également un support d’investissement exceptionnel pour investir simplement et à moindre frais sur les pépites boursières du pays.

Un évènement historique

Un important foyer de peuplement, une réserve de consommateurs encore largement sous-exploitée (plus de 300 millions de consommateurs jeunes et solvables), un cadre politique stable, l’une des plus fortes croissances économiques mondiales… L’Inde a de nombreux atouts mais est ignorée des investisseurs particuliers français. À tort.

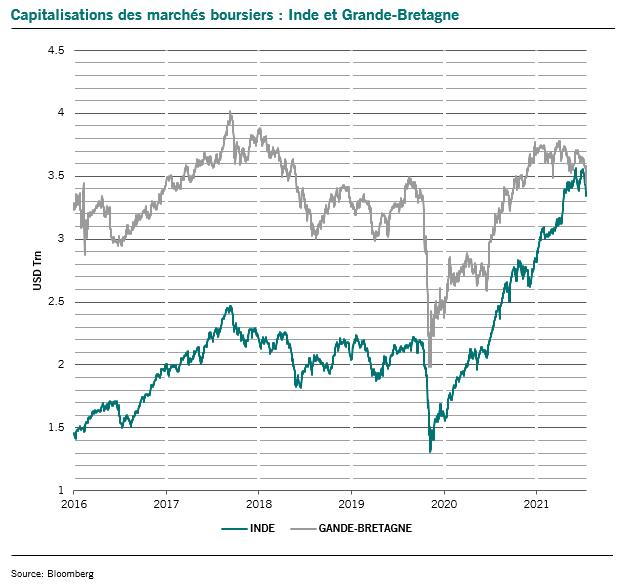

La Bourse indienne est en train de dépasser celle du Royaume-Uni, en termes de capitalisation. C’est historique. Concrètement, l’ancienne colonie britannique affiche désormais une capitalisation boursière totale de 3 350 milliards de dollars, en hausse de 33% en 2022, contre 3 460 milliards pour celle de Londres, en hausse de “seulement” 5,5% l’an passé.

Pour le dire autrement, les économies indienne et britannique atteignent désormais des tailles comparables. Naturellement, les perspectives de croissance pour les années à venir sont nettement supérieures en Inde qu’au Royaume-Uni. Le géant émergent a par essence beaucoup à faire pour développer son économie, tandis que celle de la Perfide Albion est à un stade mature.

Bien sûr, tout n’est pas rose. Certes, la croissance économique et les perspectives de développement de l’Inde sont impressionnantes. Toutefois, le pays se heurte à des défis majeurs pour les années à venir, en particulier sur les aspects sociaux et de gouvernance. Des centaines de millions d’Indiens ne profitent pas de la croissance économique, très inégalement répartie entre les différentes castes.

La Banque mondiale estime par ailleurs que le pays devra investir 840 milliards de dollars dans les prochaines années dans la modernisation de ses infrastructures pour continuer d’attirer les capitaux et les investissements étrangers, et profiter des opportunités offertes par le numérique et la transition énergétique.

Une alternative à la chine

En l’espace de vingt ans, le PIB indien a été multiplié par près de cinq mais reste relativement dérisoire. Et pour cause, le PIB par habitant est l’un des plus faibles des pays émergents, et singulièrement inférieur à celui de la Chine. L’OCDE précise que le PIB par habitant de l’Inde se situait en 2018 à 56% de la moyenne de l’ensemble constitué par le Brésil, l’Inde, l’Indonésie, la Chine et l’Afrique du Sud (et à 17 % de la moyenne de l'OCDE). Il tend toutefois à converger vers cette moyenne.

En 2023, l’Inde est devenu le pays le plus peuplé au monde, devant la Chine. Ce n’est pas intuitif, et pourtant la démographie chinoise plombe la croissance de l’Empire du Milieu : le nombre de décès dépasse désormais, largement, le nombre de naissances. La décroissance de la population chinoise va s'accélérer malgré les efforts du gouvernement pour relancer la natalité.

D’un point de vue démographique, l’Inde est en effet jeune alors que la Chine vieillit. Sa population active devrait croître jusqu’en 2040 et les réformes du gouvernement Modi visent à soutenir ce potentiel de croissance. Lorsqu’une population vieillit, comme au Royaume-Uni ou en Chine, les gains de productivité sont bien plus difficiles à obtenir. L'Inde est également devenue la cinquième puissance économique mondiale ces derniers mois, devant le Royaume-Uni. D'ici 2030, le pays pourrait même se hisser au troisième rang, derrière les États-Unis et la Chine.

Revenons-en à la Bourse. Clairement, les fonds souverains et les fonds de pension ont flairé la bonne affaire indienne en 2022. L’Inde s’est en effet imposée l’an dernier comme le deuxième marché d’investissement le plus convoité, derrière les États-Unis, par ces grandes mains de la finance mondiale. Selon le gestionnaire d’actifs Invesco, l’Inde a dépassé la Chine en termes de popularité au sein des nations en développement. Le pays se situe à la deuxième place en 2022, et n’était qu’à la neuvième en 2014.

Invesco précise dans une étude récemment publiée sur le sujet : "Bien que cela soit en partie dû au fait que les fonds ayant des allocations asiatiques dédiées réduisent leur exposition à la Chine, les investisseurs ont salué les réformes économiques positives et le profil démographique solide de l'Inde".

Rappelons d’ailleurs que nous déconseillons depuis septembre 2021 d’investir sur les actions chinoises. Et pour cause, le contrôle autoritaire, pour ne pas dire dictatorial, du Parti communiste sur des pans entiers de l’économie chinoise a de quoi inquiéter. Au-delà de l’ancienne politique zéro Covid de Pékin, les autorités ont repris en main ces trois dernières années l’éducation privée, l’immobilier, la santé et ont mis au pas les géants technologiques (les “BATX”).

À bien des égards, l’Inde, première démocratie au monde, constitue une alternative d’investissement très attractive pour cibler un géant émergent à fort potentiel.

Un support d’investissement exceptionnel

Créé en août 2004, le fonds Fidelity Funds - India Focus (LU0197230542) investit au moins 70% de son actif dans des sociétés indiennes, cotées en Inde, ainsi que dans des sociétés étrangères mais réalisant une part significative de leur activité en Inde. Au moins 50% de l’actif du fonds ciblent des titres qui répondent aux critères de l’investissement socialement responsable.

Trois secteurs d’activité sont principalement ciblés :

- 1. Les services financiers (35% de l’actif du fonds)

- Les technologies de l’information (14%)

- Les biens de consommation cyclique (12%)

Les 5 premières lignes en portefeuille représentent environ 36% de son actif total :

- ICICI Bank, deuxième plus grande banque indienne : 9,7% de l’actif du fonds

- Infosys, prestataire de services informatiques : 7,6%

- HDFC Bank, une autre banque majeure : 7,3%

- Axis Bank, troisième plus grande banque indienne : 5,5%

- HCL Technologies, multinationale de services et conseils en technologies de l'information : 4,9%

Source : Quantalys

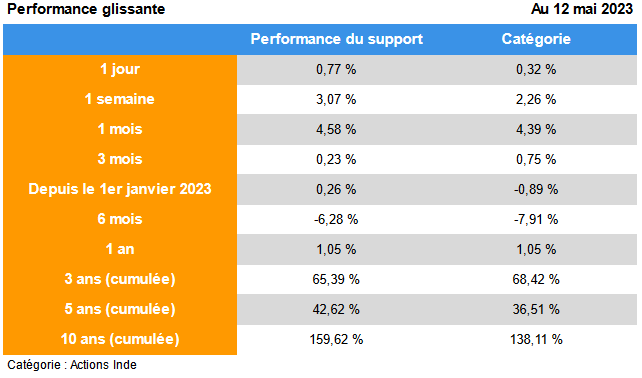

Sur dix ans, la performance cumulée du fonds ressort à 159,62%*, soit une surperformance de plus de 20%* sur sa catégorie d’investissement (les actions indiennes). Les choix de gestion des gérants se sont donc montrés particulièrement attractifs sur le long terme. Cette performance cumulée correspond à un rendement annualisé de 10%*, en moyenne.

La performance cumulée du fonds est de 42,62%* sur cinq ans et de 65,39%* sur trois ans. Depuis le 1er janvier, elle ressort toutefois à 0,26%*.

MorningStar estime que le risque du support est moyen sur tous les horizons d’investissement, par rapport à sa catégorie d’investissement. Sa volatilité sur les douze derniers mois ressort à 12,78% et à 14,80% sur trois ans. Le gérant actuel est à la tête du fonds depuis 2016.

Investir sur l’inde dans les meilleures conditions

Le fonds Fidelity Funds - India Focus est éligible à notre assurance-vie Meilleurtaux Liberté Vie.

Avec Meilleurtaux Liberté Vie, vous pouvez investir sans frais d’arbitrage sur des thématiques et des secteurs d’activité précis : luxe, santé, technologie, sécurité, matières premières, industries, métaux précieux … et sur toutes les zones géographiques, des plus classiques aux plus exotiques : France, Allemagne, Europe émergente, Japon, zone euro, États-Unis, Chine, Inde, Suisse, Singapour, Brésil etc…

Plus de 680 supports* sont accessibles dans le contrat pour dynamiser vos placements dans le cadre de la gestion libre, mais aussi 20 SCPI, 111 titres vifs et des fonds de Private Equity afin de diversifier votre épargne dans l’immobilier et le non coté. 132 fonds labellisés ISR sont éligibles à Meilleurtaux Liberté Vie.

Meilleurtaux Liberté Vie, c’est aussi une assurance vie à frais très réduits, pour une meilleure performance sur vos placements :

- 0 € de frais d'entrée et de sortie (sauf SCPI / SCI / OPCI / titres en direct / ETF).

- 0 € de frais de dossier.

- 0,5 % de frais de gestion sur les unités de compte.

- Tous vos arbitrages en ligne sont gratuits.

Un contrat riche en supports :

- Un fonds en euros Nouvelle Génération.

- Plus de 680 fonds sélectionnés, lesquels présentent un risque de perte en capital, pour dynamiser votre placement

- Vous pouvez investir sur le marché immobilier, au travers de 20 SCPI, 8 OPCI et 6 SC/SCI disponibles dans le contrat.

- La possibilité de souscrire des titres vifs mais aussi une sélection trackers/ETF, supports actions ou encore de FCPR.

- Le versement initial minimum pour souscrire ce contrat est de 500 €.

Avec Meilleurtaux Liberté Vie, vous bénéficiez bien sûr de l'accompagnement personnalisé de nos Conseillers en Gestion de Patrimoine.

Communication non contractuelle à caractère publicitaire.

* Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps. L'investissement en actions, obligations ou OPCVM présente un risque de perte en capital important, et doit s’envisager dans une optique long terme, en représentant une petite partie d’un patrimoine global. Contrairement au fonds en euros, la valeur de ces supports, qui reflète la valeur d’actifs sous-jacents, n’est pas garantie mais est sujette à des fluctuations à la hausse ou à la baisse, dépendant en particulier de l’évolution des marchés financiers.

** Meilleurtaux Liberté Vie est un contrat individuel d’assurance vie de type multisupports distribué par Meilleurtaux Placement et assuré par Spirica (filiale à 100 % du Crédit Agricole Assurances), SA au capital social de 256 359 096 euros, entreprise régie par le code des assurances, RCS Paris n° 487 739 963, 16-18, boulevard de Vaugirard 75015 PARIS. Les garanties de ce contrat peuvent être exprimées en Unités de Compte, en parts de provisions de diversification et en euros. Pour la part investie en Unités de Compte et en parts de provisions de diversification, les montants investis ne sont pas garantis et sont sujets à des fluctuations à la hausse ou à la baisse dépendant en particulier de l’évolution des marchés financiers.

Les caractéristiques principales du contrat Meilleurtaux Liberté Vie et de ses différentes options d’investissement sont exposées dans le Document d’Informations Clé et les Documents d’Informations Spécifiques disponibles sur placement.meilleurtaux.com ou sur le site de l’Assureur https://www.spirica.fr.