Afin de vous faire profiter de la hausse des taux dans les meilleures conditions, Meilleurtaux lance un fonds d’obligations daté. Ce produit investit dans un panier de 75 obligations à maturité 2028, et vise un rendement annualisé de 5%* net des frais de gestion. Un produit idéal pour ceux qui cherchent un rendement supérieur à l’inflation sur un horizon long terme et en maitrisant les risques.

Viser 5% de rendement avec les obligations

En moins d'un an, le taux de l'OAT, l'emprunt de l’État français à 10 ans, a plus que doublé, passant de moins de 1,5% à plus de 3% aujourd'hui. En cause l'inflation et les hausses des taux décidées par les banques centrales.

Dans ce contexte, l’investissement en obligations, classe d’actifs délaissée depuis longtemps par les investisseurs particuliers, redevient attractif, car il permet de viser des rendements supérieurs à l’inflation.

Les rendements versés par les obligations dépendent en premier lieu du niveau de taux des marchés. Ainsi, ils sont en ce moment bien plus attractifs qu’il y a quelques années, alors que le taux sans risque est passé en quelques mois de 0 à 3%.

L'autre critère déterminant pour le rendement est la prime de risque. Le risque de l’obligation est le défaut de l’entreprise qui ne pourrait donc plus verser le coupon et rembourser le capital. Plus ce risque est jugé élevé, plus le coupon fixé lors de l’émission de l’obligation sera élevé.

Généralement, on distingue les obligations en deux grandes familles : les « investment grade » et les « high yield ». La première famille désigne les obligations émises par les emprunteurs les plus fiables et les mieux notés par les agences de notation (AAA à BBB-). Les rendements sont compris entre 3 et 4%, voire 5% pour les moins sûres (les BBB-). Les « high yield » sont des obligations bien plus spéculatives, associées à des émetteurs plus risqués et offrant donc des coupons bien supérieurs, souvent supérieurs à 6% par année.

Elles sont notées de BB+ à D selon l’agence de notation Standard & Poor’s. En somme, les premières sont peu risquées et peu rémunératrices, les secondes sont plus risquées et donc plus rémunératrices. Comme toujours en matière d’investissement, plus le risque est fort, plus le rendement potentiel est élevé.

Afin d'optimiser le couple rendement/risque, l'épargnant aura donc intérêt à investir sur un panier d'obligations composé à la fois d'« investment grade » pour la sécurité et de « high yield » pour le rendement, avec donc une grande diversification pour mutualiser le risque et ne pas être trop affecté dans le cas où un émetteur ferait défaut.

Pourquoi investir en obligations via le fonds Meilleurtaux Horizon 2028 ?

Afin de permettre aux épargnants d’investir en obligations dans les meilleures conditions, avec des frais bas, un couple rendement/risque optimal et une grande sérénité, Meilleurtaux lance cette semaine un fonds dédié, Meilleurtaux Horizons 2028, un fonds d’obligations daté à échéance 5 ans.

Pour ce fonds, Meilleurtaux s’est associé à Arbevel, société de gestion indépendante et reconnue dans la gestion d'actifs. Arbevel gère plus de 2 milliards d’euros d’encours, dont 750 millions sur la classe d’actifs obligataire, suivis par 15 analystes/gérants.

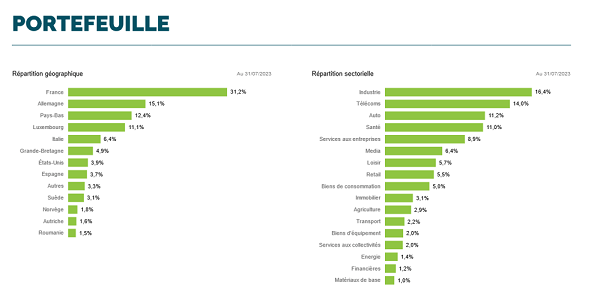

Le fonds sera composé de 75 titres (75 émetteurs différents), sans biais sectoriel, majoritairement européens dont un tiers d’entreprises françaises.

Le fonds a une stratégie "Buy and Hold". Il conservera donc la plupart de ses obligations jusqu'à leur maturité (il se garde toutefois la possibilité de vendre s'il estime que le risque de défaut est devenu trop important). Ainsi, à l’échéance du fonds, si aucun titre n’a fait défaut, le fonds percevra le nominal des obligations et l’investisseur récupèrera son capital de départ, plus les coupons, quelle que soit l’évolution des taux. Les coupons sont capitalisés, et seront principalement investis en titres monétaires offrant des rendements actuellement attractifs (autour de 3%).

Les obligations ont toutes une échéance en 2028, et appartiennent majoritairement à la classe « High Yield », avec une note moyenne à BB et un rendement actuariel moyen de 6,5% au moment du lancement. Quelques noms : Iliad, Verisure, Faurecia, Duffry.

Le rendement annualisé visé à maturité (2028) est donc de 5%* net des frais de gestion du support. Ce rendement peut être impacté par un défaut de l'émetteur d'un titre en portefeuille. Selon les estimations de la société, si 5% des émetteurs font défaut, le rendement serait alors de 4% net de frais de gestion (estimations basées sur taux de recouvrement de 30%), et de 3,3% si 10% font défaut (10% étant le taux de défaut du marché à haut rendement lors de la crise de la dette européenne en 2009). L'investisseur réaliserait une perte à l'échéance si plus de 30% des émetteurs font faillite. Un scénario noir pour l'économie.

Le fonds est accessible sans frais d’entrée sur nos contrats d’assurance vie, contrats de capitalisation et Plan d’Épargne Retraite. L'investisseur peut ainsi profiter des avantages, notamment fiscaux, de ces différentes enveloppes. Le minimum d'investissement est de 500 euros.

Communication à caractère promotionnel sur un instrument financier complexe et qui peut donc être difficile à comprendre

* Les objectifs présentés s'entendent hors prélèvements fiscaux et sociaux et hors frais de gestion applicables aux contrats concernés, sous réserve de conservation du support jusqu'à la date de remboursement et en l'absence de faillite ou défaut de paiement de l'émetteur et / ou du garant. Une sortie anticipée du support (par suite de rachat, d'arbitrage ou de décès prématuré de l'assuré) se fera à un cours dépendant de l'évolution des paramètres de marché et pourra donc entrainer un risque de perte en capital, non mesurable a priori.

Il est recommandé aux investisseurs de consulter le Prospectus de Base, la Brochure commerciale ainsi que le KID, disponibles sur la page du support d’investissement, pour y trouver une description détaillée des Titres et, en particulier, revoir les Facteurs de Risque associés à ces titres.

Cette communication, à caractère promotionnel, vous est fournie à titre purement informatif. Elle ne constitue ni une recommandation personnalisée ou conseil en investissement, ni une offre, ni une sollicitation en vue de la souscription du fonds Meilleurtaux Horizon 2028. Financière Arbevel attire l’attention des investisseurs sur le fait que tout investissement comporte des risques et vous invite à vous référer au prospectus de l’OPCVM et au document d’informations clés avant de prendre toute décision finale d’investissement. MeilleurTaux Horizon 2028 présente notamment un risque de perte en capital.

Les opinions et estimations données dans cette communication constituent notre jugement et sont susceptibles de changer sans préavis, de même que les éventuelles assertions quant aux tendances des marchés financiers, qui sont fondées sur les conditions actuelles de ces marchés. L’information fournie ne doit pas être considérée comme exhaustive. Aucun engagement n’est pris par Financière Arbevel quant à la réalisation des prévisions évoquées dans cette communication. »