L’assurance-vie est un contrat d’épargne qui permet au souscripteur ou au bénéficiaire d’obtenir, à terme, un capital ou une rente. C'est une exception française et l'un des piliers de la gestion de patrimoine en France.

- Les contrats d'assurance-vie offrent une diversification des placements, permettant d'investir dans des fonds en euros sécurisés ou des unités de compte plus dynamiques.

- Les frais sur versements peuvent impacter la rentabilité de votre contrat, il est essentiel de les comparer et de privilégier les offres avec des frais réduits.

- La fiscalité avantageuse de l'assurance-vie en cas de transmission permet de transmettre un capital à vos bénéficiaires avec des avantages fiscaux significatifs.

- Les options de gestion proposées par les assureurs, telles que la gestion pilotée ou la gestion libre, offrent des solutions adaptées à votre profil d'investisseur et à vos objectifs financiers.

- Les avantages de la clause bénéficiaire démembrée peuvent garantir la protection de votre capital en cas de succession, en dissociant l'usufruit et la nue-propriété pour une transmission optimisée.

Rappelons que l'assurance-vie est plus une enveloppe fiscale qu'un placement. Une enveloppe fiscale attractive dans laquelle on peut aujourd'hui mettre TOUTES les familles de placements : du fonds en euros certes, mais aussi des actions, des obligations, de la pierre papier et, plus récemment du Private Equity.

Quels sont les avantages d’une assurance-vie ?

Le fonctionnement d'une assurance vie est le suivant :

- L'assuré se constitue lui-même son capital, c'est un produit d'épargne ;

- Il peut faire des versements, libres ou programmés, à tout moment ;

- Ces versements de primes vont se capitaliser et éventuellement produire des intérêts (ou subir des pertes selon les supports choisis) ;

- En cas de décès, le capital constitué est transmis aux bénéficiaires désignés par l'assuré en fonction de la clause bénéficiaire.

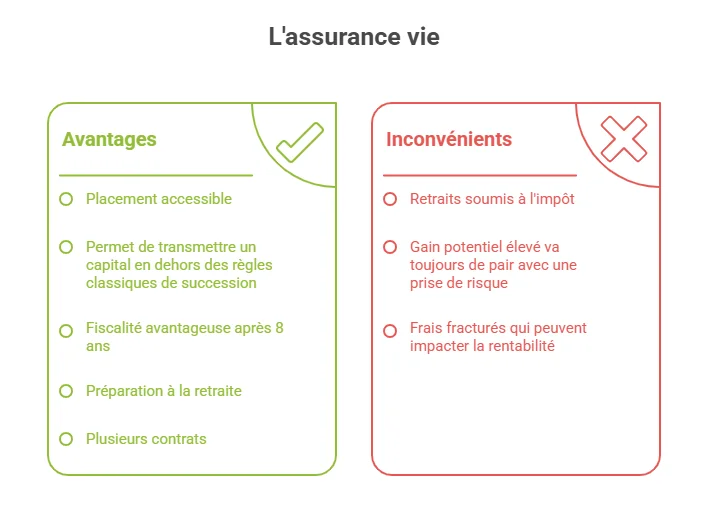

L’assurance-vie offre de nombreux avantages : un placement accessible à tous, même avec un petit budget de départ (souvent moins de 1 000 €) et sans obligation de versements réguliers. Elle s’adapte à votre profil : vous pouvez choisir entre sécurité (fonds en euros) et recherche de performance (unités de compte), ou combiner les deux.

C’est aussi une solution idéale pour préparer l’avenir, comme la retraite, tout en gardant votre épargne disponible en cas de besoin. En plus, la fiscalité est très avantageuse en cas de décès, avec des abattements importants et la liberté de désigner vos bénéficiaires. A noter qu’il est possible de détenir plusieurs assurances vie.

3 raisons de souscrire une assurance vie en 2026✅

- Des Rendements potentiels attractifs pour les fonds euros, jusqu’à 4,5% en 2024 avec certains contrats boostés.

- Une transmission facilitée, avec 152 500 € exonérés d’impôt par bénéficiaire (primes versées avant 70 ans).

- Des frais faibles pour les contrats en ligne, pour optimiser vos gains.

Voici un tableau récapitulatif pour vous aiguiller selon votre profil et vos objectifs.

Si vous ne souhaitez prendre aucun risque, privilégiez une assurance vie monosupport. En revanche, si vous désirez diversifier vos placements et potentiellement obtenir des rendements plus élevés, tournez-vous vers un produit multisupport. Selon votre appétence au risque, vous pourrez placer votre argent sur des actions, des fonds obligataires, des ETF...

Quels sont les différents types de contrats d’assurance-vie ?

Voici les principaux types de contrats d'assurance-vie (AV) disponibles en France :

- Monosupport : cette enveloppe ne donne accès qu’à un seul support d’investissement, à savoir un fonds en euros.

- Multisupport : les contrats les plus courants. Ils mêlent fonds en euros et unités de compte.

- Eurocroissance : la garantie en capital n’est acquise qu’après 8 années sans rachat.

- Assurance-vie européenne : dès qu’une AV est souscrite en Union européenne, il s’agit d’une assurance-vie européenne.

L’assurance vie est par ailleurs souvent confondue avec d’autres produits :

- Contrat de capitalisation : son fonctionnement est identique à celui de l'assurance vie à ceci près qu’il ne se dénoue pas au décès et entre dans la succession.

- Assurance décès : ce contrat sert à protéger vos proches en cas de décès en leur versant un capital. Les primes versées ne sont jamais restituées.

- Plan d'épargne retraite (PER) : destiné à préparer la retraite, il fonctionne comme une assurance-vie avec une fiscalité avantageuse pendant la phase d’épargne, mais les fonds sont bloqués.

Points de vigilance à considérer avec l'assurance vie

Comme tout produit financier, l’assurance-vie a aussi ses inconvénients. Même si l’argent reste disponible, les retraits sont soumis à l’impôt et aux prélèvements sociaux.

Cela dit, la fiscalité devient plus avantageuse après 8 ans de détention. Si vous choisissez des supports en unités de compte pour chercher une meilleure rentabilité, vous prenez aussi plus de risques, avec la possibilité de perdre votre capital. Il est donc important de bien adapter votre contrat à votre profil et à vos objectifs.

Par ailleurs, l’assurance-vie comporte divers frais (gestion, entrée, sortie, arbitrage, etc.) qui peuvent réduire la performance de votre épargne. Heureusement, il est possible de comparer les contrats pour trouver les plus compétitifs.

Comment choisir le meilleur contrat d'assurance-vie ?

Voici notre liste de critères qu'un excellent contrat d'assurance-vie doit remplir pour faire partie des meilleurs contrats d'assurance-vie du marché :

- Frais d'entrée et de sortie : au minimum, idéalement 0 %

- Frais de gestion max : 0,8 %

- Frais d'arbitrage : au minimum, idéalement 0 %

- Accessible à partir de 500 voir 1 000 €

- Un fonds euros accessible avec un rendement légèrement supérieur à la moyenne

- Au moins 300 OPCVM disponibles, dont 150 au moins ayant 3 étoiles ou plus sur le comparateur de fonds Morningstar / funds360

- Plusieurs SCPI (ou autres supports immobiliers type SCI, OPCI, etc.) pour diversifier

- Options de gestion : sécurisation des plus-values, limitation des moins-values, etc.

- Gestion en ligne : arbitrage, versements, retraits, etc.

- Un conseiller accessible par téléphone, sur rendez-vous, par tchat, etc.

Avec ces critères, seule une dizaine de contrats remplissent les qualités requises pour être le meilleur contrat d'assurance vie du marché dont ceux distribués par Meilleurtaux Placement, comme Meilleurtaux Liberté Vie, par exemple !

Comparaison des frais et rendements entre nos différents contrats.

Performances des Fonds en Euros des contrats d'assurance vie distribués par Meilleurtaux Placement ont obtenu les rendements 2024 suivants :

| Fonds en euros | 2024 |

|---|---|

| Fonds Euro Nouvelle Génération | 3,13 % |

| Suravenir Opportunités | 2,50 % |

| Netissima | 3,10 à 3,50 % |

- Meilleurtaux Liberté Vie : Offre un rendement net de +3,13 % en 2024, hors prélèvements sociaux et fiscaux.

- Meilleurtaux Allocation Vie : Affiche des rendements nets compris entre +3 % et +3,50 % en 2024, accessible sans conditions d'unités de compte jusqu’au 30/06/2025.

- Meilleurtaux Placement Vie : Réalise un rendement net de +2,50 % en gestion libre en 2024. Ce support propose une garantie partielle du capital net investi (97 % par an), avec des frais de gestion plafonnés à 3 %.

Les rendements passés ne préjugent pas des rendements futurs et ne sont pas constants dans le temps

Structure des Frais

| Frais d’Entrée | 0 % pour l’ensemble des contrats, garantissant un accès sans coût initial. |

| Frais Annuels de Gestion (Unités de Compte) | Varient de 0,50 % à 0,60 %, assurant une optimisation des coûts pour la gestion des UC. |

| Frais Annuels de Gestion (Fonds en Euros) | Différents niveaux selon le contrat – 2 % pour Liberté Vie, 0,75 % pour Allocation Vie et 0,60 % pour Placement Vie. |

| Frais d’Arbitrage en Ligne | 0 % pour tous les contrats, facilitant les ajustements sans frais supplémentaires. |

Vous avez des questions sur vos placements ou sur les meilleures offres d’assurance-vie ? Nos conseillers financiers sont à votre disposition pour vous accompagner dans vos projets. Contactez-nous dès aujourd’hui pour discuter de votre situation et recevoir un conseil personnalisé sans engagement.

Le fonds en euros dans l'assurance vie

Le fonds en euros reste un pilier de l’assurance-vie en France, apprécié pour sa sécurité et sa liquidité. C’est le seul support qui garantit le capital investi, ce qui permet de sécuriser les gains réalisés sur des placements plus risqués. Il peut aussi servir pour ceux qui préfèrent temporiser avant d’investir sur les marchés.

Accessible à 100% sur de nombreux contrats actuels, il ne nécessite plus forcément d’investir une part en unités de compte.

Malgré une décennie de rendements en baisse, les fonds euros repartent à la hausse : 2,6% en moyenne en 2024, avec des perspectives de 3 à 4% en 2025 pour les contrats boostés — certains atteignant même 4,5%, comme Netissima, grâce à des bonifications.

Quels sont les frais applicables en assurance vie ?

Il existe 3 types de frais principaux sur un contrat d'assurance-vie :

- Les frais sur versement, appelés aussi frais d'entrée, sont prélevés sur chaque nouveau versement du souscripteur. Ils sont de 0 % chez Meilleurtaux Placement ;

- Les frais de gestion annuels, prélevés donc chaque année, servent à rémunérer l'assureur pour la gestion de votre contrat. Dans un contrat, les frais de gestion sont généralement différents sur le fonds en euros (généralement entre 0,6 et 1 %) et sur les autres supports (généralement entre 0,8 et 1,5 %) ;

- Les frais d'arbitrage sont prélevés lorsque vous transférez des sommes d'un support vers un autre. Ils peuvent être exprimés en pourcentage (généralement entre 0,25 et 1 % du montant) ou en forfait fixe (en général pas plus d'une trentaine d'euros).

Comparer les offres permet de trouver une assurance-vie sans frais ou, a minima, avec des frais modérés.

Le nombre et la qualité des Unités de Compte

Les rendements modestes des fonds en euros poussent de plus en plus d’épargnants à chercher des alternatives, même un peu plus risquées.

Les profils dynamiques peuvent diversifier leur contrat avec des supports comme des fonds actions, mixtes, obligataires ou des SCPI. Les profils plus prudents, eux, peuvent rester majoritairement sur le fonds en euros, tout en plaçant une petite part sur des supports plus défensifs comme les SCPI ou les fonds obligataires.

L’essentiel est de choisir une assurance-vie qui propose un large choix de supports, variés (actions, obligations, immobilier…) et de qualité, gérés par des sociétés fiables.

L'accompagnement

Les contrats d’assurance-vie les plus avantageux, avec frais réduits et supports performants, se trouvent souvent en ligne. Pourtant, beaucoup d’épargnants préfèrent un accompagnement en face-à-face avec un conseiller.

C’est pourquoi Meilleurtaux Placement propose le meilleur des deux : des contrats en ligne compétitifs, mais aussi des agences physiques dans plusieurs villes pour un suivi personnalisé.

Les assureurs

Meilleurtaux Placement propose des contrats d’assurance-vie de trois assureurs réputés : Spirica (Crédit Agricole), Suravenir (Crédit Mutuel), et Generali. Ces contrats se distinguent par leurs performances supérieures, zéro frais d'entrée et d'arbitrage, et un large choix de supports de qualité. Ils figurent régulièrement dans les palmarès des meilleurs contrats d’assurance-vie publiés dans la presse.

A noter : qu'il est tout à faire possible d'avoir plusieurs assurances vie. Souscrire 2 ou 3 contrats d'assurance-vie peut être intéressant pour profiter des forces de chaque contrat.

Mais à partir de 4 ou 5 contrats, la gestion devient trop lourde, c'est pourquoi il vaut mieux utiliser un comparatif d'assurance vie pour choisir.

Quelle fiscalité sur les gains d'un contrat d'assurance-vie ?

S’il est possible de souscrire une assurance-vie sans frais, les gains réalisés sur les contrats d'assurance-vie sont soumis à une fiscalité au moment des rachats. Celle-ci diffère selon la durée de détention du produit et la date de versement des primes.

Avant 8 ans :

| Date de versement des primes | Fiscalité |

|---|---|

| Avant le 27/09/2017 | Par défaut, barème progressif de l’impôt sur le revenu (IR) Si option pour le prélèvement forfaitaire libératoire : 35% pour un rachat intervenant au cours des 4 premières années ; 15% pour un rachat effectué entre la 4e et la 8e année. Prélèvements sociaux (PS) : 17,2% |

| A compter du 27/09/2017 | PFU (flat tax) de 30% Possible option pour le barème progressif de l’IR au lieu des 12,80% par défaut |

Passé 8 ans :

| Date de versement des primes | Fiscalité |

|---|---|

| Avant le 27/09/2017 | IR : barème progressif, par défaut, après abattement de 4 600 €. Possible option pour un prélèvement forfaitaire libératoire de 7,5%. PS: 17,2% |

| A compter du 27/09/2017 | Abattement annuel de 4 600 € puis : Primes < 150 000 € : 7,5% (IR) + 17,2% (PS) Primes > 150 000 € : PFU de 30% Possible option pour le barème de l’IR |

Les gains ne sont soumis à aucune taxation pendant la phase d’épargne, seulement au moment des rachats. Le capital, lui, n’est jamais imposé.

Questions fréquentes sur l’assurance-vie

Quel est l'intérêt d'avoir une assurance vie ?

Une assurance-vie est utile pour sécuriser vos économies avec des rendements stables (environ 2,5 % en 2025), profiter d'avantages fiscaux après 8 ans, et transmettre facilement votre patrimoine aux personnes voulues.

Quel est le principe d'une assurance vie ?

L'assurance-vie est un contrat qui vous permet d'épargner tout en vous protégeant. Vous pouvez y investir avec des fonds en euros ou des unités de compte, et elle vous aide à transmettre un capital en cas de décès ou à en profiter à votre retraite.

Quand peut-on récupérer l'argent d'une assurance vie ?

Si vous souhaitez récupérer une partie des capitaux avant le terme du contrat, vous pouvez demander un rachat ou une avance auprès de votre assureur.

La valeur de rachat est définie dans les conditions du contrat, et l’assureur vous la communique chaque année.

Quel est le montant maximum que l'on peut mettre sur une assurance vie ?

L’assurance-vie n’a pas de plafond de versement, vous pouvez y déposer autant que vous le souhaitez, librement et à votre rythme.

Seul un plafond fiscal de 152 500 € s’applique en cas de transmission, pas sur les versements eux-mêmes.