Si l'objectif principal de l’assurance-vie est de faire fructifier son épargne, les frais associés à ces contrats peuvent venir ternir les performances espérées. Cependant, tous les contrats ne se valent pas : ceux avec des frais plus élevés peuvent générer un manque à gagner important sur le long terme comparé à d’autres plus légers en frais.

Des frais qui peuvent coûter très chers !

Selon Moneyvox qui se base sur les 100 contrats d’assurance-vie qui collectent le plus (classement réalisé par La Tribune de l’Assurance), 3 milliards d'euros ont été facturés au titre des frais d’entrée en 2023. Les frais d’entrée étant négociables, ce chiffre peut toutefois être moins élevé. Quoi qu’il en soit, il s’agit d’un montant conséquent quand on sait que certaines assurances-vie sont sans frais d’entrée.

Par ailleurs, les frais d’entrée ne sont pas les seuls frais associés à l’assurance-vie. Les frais sur versement, les frais d’arbitrage, les frais de gestion ou encore les frais de mandat sont d’autres types de frais qui peuvent être prélevés.

Si les frais d’entrée sont payés une seule fois lors de l’ouverture du contrat d’assurance-vie, les frais sur versement s’appliquent sur chaque somme versée par l’épargnant sur son contrat. Le plafond des frais sur versement est fixé par le Code des assurances à 5 %.

Les frais de gestion sont des frais prélevés par la compagnie d’assurance ou le gestionnaire du contrat pour couvrir les coûts associés à la gestion et à l’administration de celui-ci.

Les frais de gestion varient selon la nature des supports d’investissement. Ils oscillent entre 0,3 % et 2 % pour les fonds en euros, le support à capital garanti par excellence de l’assurance-vie. Ils avoisinent les 0,8 % pour les unités de compte. À savoir que des frais peuvent être spécifiquement appliqués à certains supports.

Quant aux frais d’arbitrage, ils désignent les coûts que l'assureur prélève lorsqu’une partie ou la totalité du capital d'un support d'investissement est transférée à un autre dans le contrat.

Pour les épargnants qui choisissent une gestion pilotée ou sous mandat, des frais supplémentaires s’appliquent. Contrairement à la gestion libre où l’épargnant réalise son allocation par lui-même, la gestion pilotée permet de confier l’allocation de son épargne à des professionnels qui se chargent d’investir dans des supports d’investissement adaptés à la tolérance au risque de l’épargnant mais aussi au contexte économique.

Au final, les frais de l'assurance-vie qu'ils soient liés à leur gestion ou à l'enveloppe en elle-même pèsent sur la performance finale quand ceux-ci ne sont pas optimisés.

Plus de transparence pour une meilleure compréhension

Depuis 2022, une nouvelle réglementation a été mise en place pour renforcer la transparence des frais liés aux contrats d'assurance vie et aux plans d'épargne retraite (PER). Cette mesure, adoptée par les autorités françaises, vise à mieux informer les épargnants et à leur permettre de comparer plus facilement les différentes offres du marché.

Chaque assureur doit désormais mettre à disposition un tableau récapitulatif de tous les frais appliqués à ses contrats. Ce tableau est accessible en ligne et présente les frais de manière simple et compréhensible.

Quel est l’impact des frais sur le rendement du contrat ?

Selon le dernier baromètre « épargne vie » du cabinet Facts & Figures, les épargnants versent en moyenne 1 350 € dans un contrat « grand public ». Sur ces contrats, la moyenne des frais est de 2,5 % pour une performance moyenne de 2,5 % en 2023.

D’après les calculs de Moneyvox, si un client avait versé 1 350 € en décembre 2023, 2,5% de frais d’entrée aurait été appliqués diminuant son investissement initial à 1 316,25 €. Puis au bout d’une année, il aurait obtenu ses intérêts annuels nets de 2 % (les 2,5 % de performance mais après prélèvements sociaux de 17,2 %). Le capital obtenu en janvier 2025 sera de 1 342,58 €, soit bien moins que le capital qui avait été initialement versé dans le contrat.

Bien entendu, il s’agit d’une moyenne. Certains contrats sont plus performants et surtout, sont sans frais d’entrée / de versement.

Les contrats qui collectent le plus sont les plus mauvais élèves

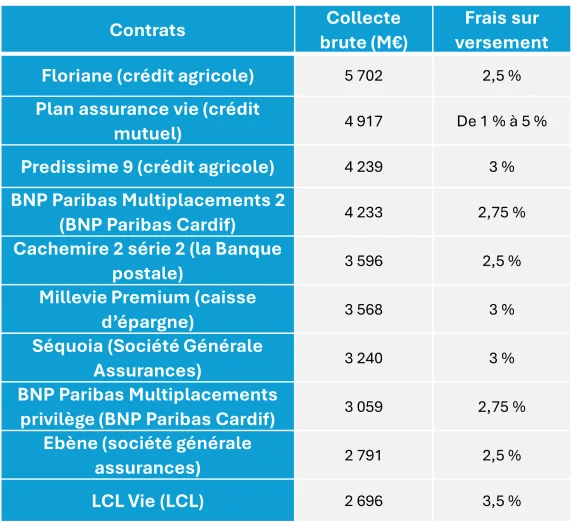

La Tribune de l’Assurance a listé les 100 contrats qui collectent le plus en 2023 et contre toute attente, il s’agit de contrats dont les frais sur versement tournent entre 1 % et 4 %, tandis que les contrats en ligne sont sans frais sur versement et sans frais d’arbitrage.

Voici la liste des 10 contrats qui ont collecté le plus en 2023 :

Les frais d’entrée réduisent immédiatement le montant réellement investi et impactent donc la croissance future du contrat. En effet, un contrat démarre avec un capital amoindri, ce qui freine l’effet de la capitalisation et réduit les gains potentiels au fil des ans. Ce prélèvement initial se répercute ensuite chaque année sur les rendements, diminuant l’accumulation de l’épargne à long terme.

En revanche, les frais sur versement, eux, s'appliquent à chaque nouvelle somme investie, que ce soit sous forme de versement ponctuel ou régulier. Ces frais récurrents érodent directement les performances de l’assurance-vie, car à chaque versement, une partie du capital n’est pas investie mais ponctionnée. Cumulés sur la durée de vie du contrat, ils peuvent représenter un coût non négligeable, d’autant plus que, chaque année, moins de capital est mis au travail pour générer des intérêts. Plus ces frais sont élevés, plus ils freinent la croissance de l’investissement et, par conséquent, réduisent le capital disponible en fin de contrat.

Ainsi, il est essentiel de prêter attention à ces frais et de privilégier les contrats avec des frais de versement faibles, voire nuls, afin d’optimiser les rendements. Cependant, les frais ne sont pas le seul critère à considérer dans le choix d’une assurance-vie. La gamme des supports en unités de compte, permettant de diversifier ses investissements, les modes de gestion (libre ou pilotée), ainsi que les performances sont également des éléments déterminants pour sélectionner le contrat le mieux adapté à ses objectifs d’épargne.

Découvrez le contrat Meilleurtaux Liberté Vie

Les atouts du contrat Meilleurtaux Liberté Vie, notre contrat 100 % en ligne avec la possibilité de souscrire en 5 minutes :

- Ce contrat ne prend aucun frais d'entrée (sauf SCPI/FCPR).

- Son fonds en euros Nouvelle Génération a offert un rendement de 3,13 %* en 2023.

- Il propose plus de 700 unités de compte pour diversifier, avec arbitrage gratuit, et des frais de gestion sur les unités de compte de 0,5 % parmi les plus bas du marché.

Et parmi les supports disponibles, vous trouverez de nombreux OPCVM (fonds actions, fonds diversifiés, etc.) des maisons indépendantes mais aussi des ETF (trackers), des produits structurés, des actions en direct et des véhicules de Pierre Papier (SCPI-SCI-OPCI).

- Les conseils de Marc Fiorentino et de son comité d'investissement avec la gestion pilotée Pilot. Chaque mois, le comité se réunit autour de Marc Fiorentino pour adapter l’allocation de chaque profil investisseur (prudent, équilibré, dynamique et offensif) selon le contexte économique et les anticipations de Marc.

Que faire de son vieux contrat d’assurance-vie ?

Pourquoi les Français continuent-ils à alimenter leur vieux contrat d’assurance-vie ? La réponse se trouve probablement dans l’ancienneté même du contrat. En effet, c’est cette maturité fiscale qui incite de nombreux épargnants à conserver et même à renforcer leur ancien contrat plutôt qu’à en ouvrir un nouveau.

L’un des atouts majeurs d’une assurance-vie est son avantage fiscal après 8 ans : les rachats bénéficient alors d'une fiscalité allégée, ce qui rend ce placement d'autant plus attrayant. À l’ouverture d’un contrat, l’objectif est donc généralement de le conserver au moins 8 à 10 ans pour optimiser la fiscalité. Aujourd’hui, de nombreux Français possèdent des contrats ouverts depuis plus de 10 ans et qui ont ainsi atteint leur maturité fiscale. Pour eux, fermer ce contrat n’a pas de sens, car il bénéficie déjà des conditions fiscales avantageuses.

Mais cette maturité fiscale justifie-t-elle à elle seule d’y effectuer de nouveaux versements ? Souvent, la réponse est non. Pourquoi ? Parce qu’en ouvrant un nouveau contrat, vous pourriez accéder à des supports d’investissement plus performants et diversifiés. De plus, les nouveaux contrats s’accompagnent souvent de frais plus compétitifs et d’interfaces plus intuitives, rendant leur gestion plus pratique.

En investissant dans un nouveau contrat, même si vous retirez avant 8 ans, les performances supérieures – notamment grâce à la réduction de frais d’entrée et de gestion – compensent souvent largement la fiscalité potentiellement plus élevée. Ainsi, faire coexister votre ancien contrat et un nouveau peut être une stratégie intéressante pour dynamiser votre épargne sans sacrifier les avantages fiscaux de votre vieux contrat.

Communication non contractuelle à but publicitaire

*Taux de participation aux bénéfices annuel net de frais de gestion du contrat de 2 % par an, hors prélèvements sociaux et fiscaux. Le Fonds Euro Nouvelle Génération Spirica présente une garantie du capital annuelle minorée des frais de gestion de 2 %, soit une garantie de 98 %.